PYTANIA ODNOŚNIE ZWROTU PODATKU:

Najczęściej zadawane pytania

W tym dziale postaramy się odpowiedzieć na najczęściej zadawane przez Państwa pytania.

Podczas kilkuletniej działalności naszej firmy spotkaliśmy się z wieloma zagadnieniami, które mamy nadzieje postaramy się wyjaśnić. W razie dodatkowych pytań zapraszamy do kontaktu.

Jakie dokumenty muszę dostarczyć?

Jaaropgave (wszystkie), ksero / skan dowodu osobistego, ksero / skan dokumentu poświadczającego, że jest Pani / Pan właścicielem podanego konta bankowego oraz nasze formularze (oczywiście wypełnione). Jeżeli Pani / Pana dochód w Polsce był zerowy lub znikomy (do 10% w stosunku do tego co zarobił/-a Pani / Pan w Niderlandach) to również poświadczone przez polski urząd skarbowy Zaświadczenie o dochodach.

Po co muszę przesłać kopię / skan dowodu osobistego?

Nie dlatego, że jesteśmy wścibscy ale aktualizując Pani / Pana dane w niderlandzkim urzędzie skarbowym (numer konta, adres korespondencyjny) urząd tego od nas wymaga.

Do kiedy mogę złożyć deklarację?

Do 5 lat wstecz.

Co jeżeli mam niedopłatę, jak po złożeniu deklaracji okażę się że muszę coś oddać Belastingowi?

Zanim ją złożymy powiadomimy o ewentualnej niedopłacie i decyzja o złożeniu lub też nie zostawiamy Pani / Panu. Składać deklaracji nie trzeba (w przypadku niedopłaty), chyba że Belasting o to listownie poprosi.

Co jeżeli w Belasting widnieje inny adres lub numer konta bankowego?

W przypadku kiedy dane w Belasting są nieaktualne (stare lub należące do firmy która poprzednio rozliczała z podatku) to należy samodzielnie lub z naszą pomocą te dane zaktualizować.

Czy mogę zapłacić po wykonaniu usługi?

Nie, gdyż podajemy urzędowi Pani / Pana konto bankowe i zwrot idzie bezpośrednio do Państwa. Nie mamy potem możliwości pobrania opłaty.

Jakie czynniki mają wpływ na wysokość zwrotu z podatku?

Między innymi: wiek, dochód osiągnięty poza Niderlandami (np. w Polsce, Niemczech), okres pobytu w Niderlandach, ilość dzieci i ich wiek (czym więcej i młodsze tym lepiej), dochód osiągnięty w Polsce lub innym kraju przez męża / żonę oraz właściwie opłacane zaliczki na poczet podatku / ubezpieczenia społecznego przez pracodawcę. Szczegóły znaleźć można w naszej bazie wiedzy.

Czy mogę podać konto bankowe żony / męża / brata/ siostry / kolegi itd.

Nie, niestety nie. Od kilku lat już nie ma takiej możliwości. Podane konto bankowe musi być należeć do Pani / Pana lub musi być Pani / Pan współwłaścicielem.

Co jeżeli nie dostarczę Zaświadczenia o dochodach z polskiego urzędu skarbowego?

Jeżeli ma Pani / Pan niski lub zerowy dochód w Polsce (do 10% w stosunku do tego co zarobił/-a Pani / Pan w Niderlandach) to otrzymany zwrot będzie mniejszy. Zaświadczenie działa na Państwa korzyść. Natomiast jeżeli Pani / Pana dochód w Polsce był większy niż 10% (w stosunku do tego co zarobił/-a Pani / Pan w Niderlandach) to zaświadczenia nie trzeba dostarczać.

Czy muszę składać deklarację?

Nie, chyba że niderlandzki urząd skarbowy o to poprosi (wysyłając pismo). Ale warto gdyż przeważnie otrzymuje się zwrot z podatku.

Jak długo czeka się na zwrot podatku?

Oficjalnie do 3 lat. Ale trwa to zdecydowanie szybciej (przeważnie około 5 miesięcy).

Czy zwrot z podatku przelewany jest na wasze czy moje konto bankowe?

Na Pani / Pana. Nie podajemy niderlandzkiemu urzędowi skarbowemu naszego konta.

W jakiej wysokości otrzymam zwrot z podatku?

Jesteśmy w stanie dokonać bezpłatnie wyliczenia spodziewanego zwrotu z podatku na podstawie dokładnych danych. Kalkulację przeprowadzamy bezpłatnie.

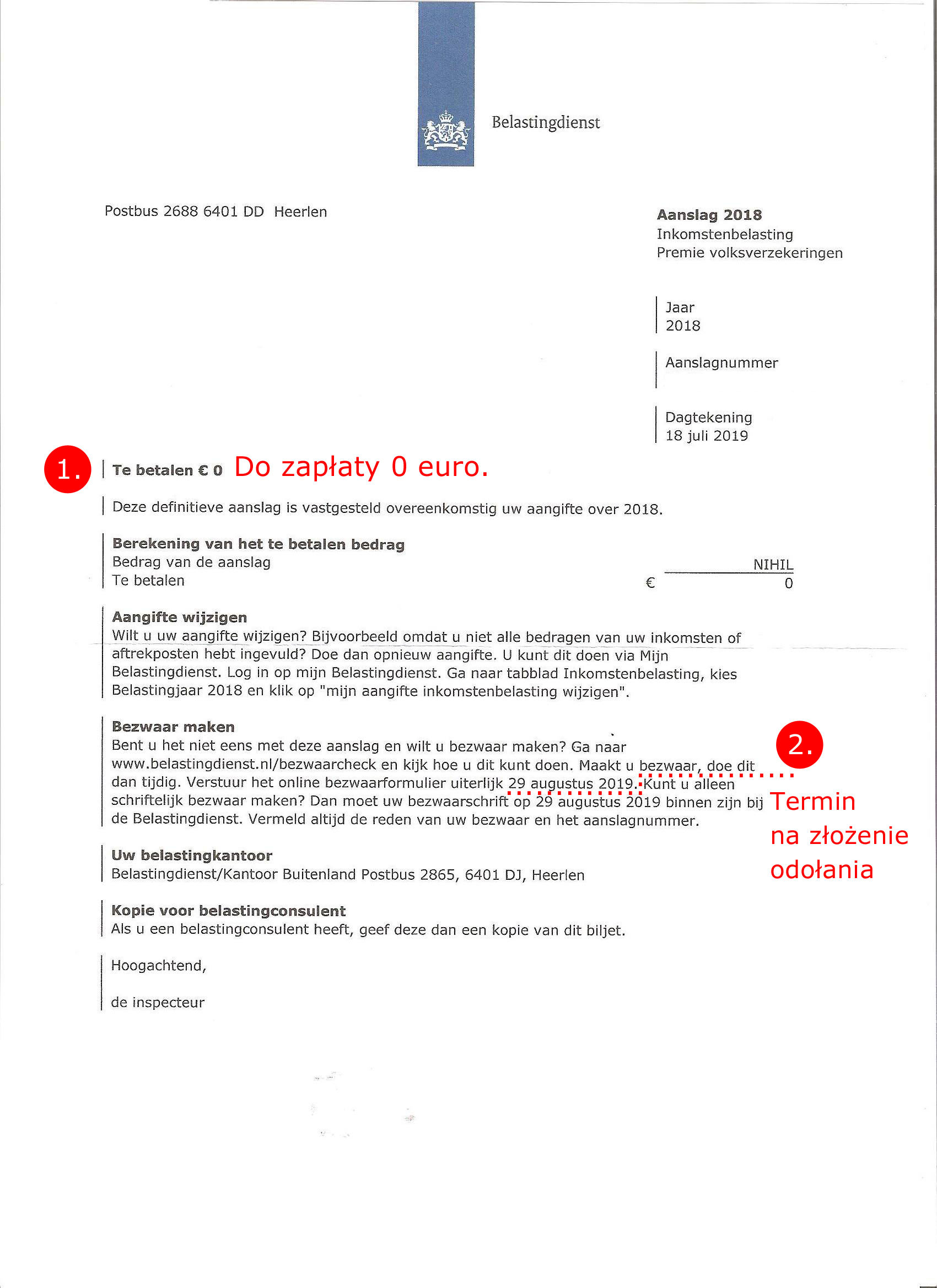

Czy od decyzji można się odwołać?

Tak oczywiście jeżeli istnieją podstawy oraz jeżeli nie przekroczyło się terminów przewidzianych w przepisach.

Co jeżeli nie mam jaaropgave?

Zwróć się do nas, wystąpimy w Pani / Pana imieniu do Belastingu o zestawienie o dochodach.

PYTANIA ODNOŚNIE DODATKU DO UBEZPIECZENIA (ZORGTOESLAG) ORAZ DODATKU DO RODZINNEGO (KINDGEBONDEN BUDGET):

Do kiedy mogę ubiegać się o dodatek?

Do 1 września roku następnego (czyli za rok 2021 do 1 września 2022). Oznacza to, że do 1 września roku następnego w niderlandzkim urzędzie skarbowym muszą znaleźć się formularze, które wcześniej należy zamówić w urzędzie, wypełnić, podpisać i odesłać tak aby do tej daty znalazł się w urzędzie. Oczywiście tym wszystkim zajmujemy się w Państwa imieniu.

Można więc ubiegać się o dodatki w roku bieżącym (wówczas otrzymuje się dodatki w postaci zaliczek tj. Voorschot) lub po zakończonym roku podatkowym (wówczas unika się oddawania pieniędzy do urzędu (otrzymana kwota jest taka sama lub bardzo zbliżona do kwoty z decyzji ostatecznej.

Kiedy otrzymam dodatek?

Na bieżąco tj. w danym roku kalendarzowym otrzymuje się w stałych terminach zaliczki (Voorschot), a jeżeli wnioskuje się o dodatki w roku następujący, to wówczas w krótkim odstępnie czasu po złożeniu deklaracji podatkowej. Złożenie deklaracji podatkowej jest potrzebne aby określić czy wypłacone dodatki były w należnej wysokości (wysokość dodatków uzależniona jest przecież od osiągniętych dochodów).

Dlaczego muszę oddawać do urzędu część lub nawet całość dodatku do ubezpieczenia (zorgtoeslag) / dodatek do rodzinnego (kindgebonden budget)?

Wynika to przeważnie z faktu, że Belastingdienst / Toeslagen wypłacało Państwu dodatki w postaci zaliczek. Po zakończonym roku podatkowym i złożeniu deklaracji podatkowej okazać się może, że przekroczyli Państwo progi dochodowe i urząd wypłacił Państwu w postaci zaliczek za dużą kwotę. Wówczas zwraca się z prośbą o zwrócenie nadwyżki.

Zdarzyć się może również to, że urząd po weryfikacji stwierdzi że nie są Państwo ubezpieczeni zdrowotnie w Niderlandach. Wówczas można się odwołać przesyłając odpowiednie dokumenty.

PYTANIA ODNOŚNIE RODZINNEGO (KINDERBIJSLAG):

Kiedy otrzymuje się wypłatę rodzinnego?

Kwartalnie po zakończonym kwartale., np. dziecko urodzone w kwietniu (2 kwartał roku) otrzyma prawo do rodzinnego od lipca (czyli od 3 kwartału roku), a przelew wpłynie pierwszym tygodniu października (przelew za miesiące lipiec, sierpień, wrzesień).

Czy mogę zrezygnować z 500+ aby otrzymywać rodzinne tylko i wyłącznie z Niderlandów?

Nie powinno się tego robić. Wprost przeciwnie, powinno złożyć się wniosek o ustalenie prawa do świadczenia rodzinnego +500 w Polsce. Jeżeli otrzyma się decyzję odmowną (z powodu braku dochodów u np. matki dziecka), wówczas staje się ona podstawą do wypłacania świadczenia w całości przez stronę zagraniczną. W normalnej sytuacji SVB + Belastingdienst (w przypadki kinderbijslag + kindgebonden budżet) wypłacają tylko różnicę (to co powinno otrzymać się w Niderlandach minus to co otrzymało się w Polsce).

Czy muszę być zameldowana/-y w Niderlandach?

Nie, zameldowanie nie ma znaczenia. Świadczenie przysługuje jeżeli pracuje się na terenie Niderlandów lub dla niderlandzkiej firmy.